全球市场大震荡,这个“避震”方案关注一下!

发布于: 2020-04-03 13:58:00 来源: 上投摩根 字号: A- A+

2020年的开局并没有让人感到安心:新冠肺炎席卷了中国后又肆虐全球;OPEC协议谈崩,导致国际原油价格大幅调整。在3月18日,标普500指数盘中跌超7%,10天内经历了四次熔断。在资本市场一片哀鸿之际,为了提振投资者的信心,多国政府颁布了刺激政策,但是资本市场却并不买账,就连避险资产黄金在这段时期也没能迎来大涨,3月13日以来,COMEX黄金期货甚至连收两根周阴线。与此同时,由于受到了外围市场的拖累,A股市场也出现了下跌,但是相对于外围市场而言,却表现出相对抗跌。

突如其来的“黑天鹅”事件,一时间令各类资产在短期内都“难逃一劫”,但这样的情况毕竟是少数,拉长时间周期来看,有没有哪类资产可以做到不惧风险、稳定增值呢?

可以看出,同一类资产是很难穿越周期、稳定盈利的。即使是风险较低的债券、货币类投资,在各个时期的收益率及排名都有较大浮动。所以,“强者恒强”的规律在资本市场是不适用的,几乎不可能凭借单一的投资品种年年都获得非常良好的收益率。

并且,从表中不难发现,某些资产会呈现较为明显的负相关,例如沪深300与债券。上投摩根全球资产配置及退休业务首席投资官恩学海认为,不同资产类别之间的相关性是不同的,较低乃至负相关的资产将为你的投资组合起到缓冲和保护作用。出人意料的黑天鹅事件,尤其凸显了资产多元配置的重要性和意义。

1/

这个“避震”方案 ,最高胜率竟能达到86%!

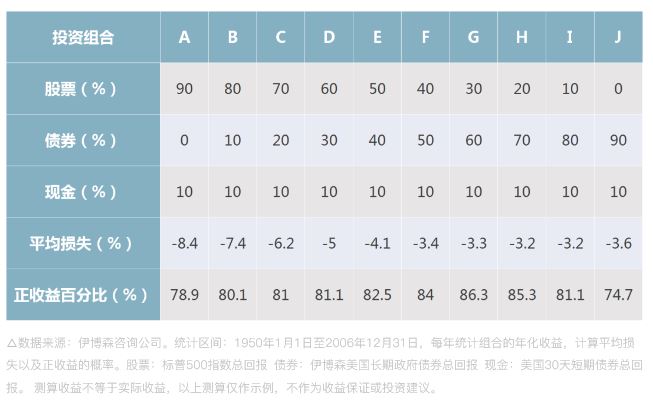

那么如何寻找资产配置的“黄金比例”,提高投资胜率?就拿最简单的【股票+债券+现金】组合为例,伊博森咨询公司曾经采集美国超过50年的市场样本,尝试了各种比例的组合,计算并汇总每年的收益情况,试图寻找最佳的配置比例:

可以看出,这份由股票、债券、现金组成的投资组合中,当股票比例在20%至30%时,投资的胜率(正收益百分比)是最高的,平均亏损也是最少的,是较理想的抵御风险的配置比例。

但是受到市场、地区差异,以及市场风格转变等影响,各类资产在各时间段的表现也不尽相同,因此仅靠一个品种单一、比例固定的投资组合要获得长时间的、持续的高收益也是很难的。恩学海表示,投资者应该坚持长期多元配置,借助时间与复利的力量,穿越周期的迷雾。

2/

FOF分散风险抗波动 让您的投资更省心

FOF被称为“基金中的基金”,是专门投资于其他基金的基金,是天然的“多元资产配置”工具,在追求长期稳健回报的同时,严格控制波动和回撤。通过广泛化的投资于相关性较低的资产,从而降低某一类资产过于集中的风险。

从过去两年的表现来看,FOF基金指数的收益超越沪深300指数,与偏股型基金指数相近,而年化波动率却不到它们的1/3, 充分体现了FOF过往在有效熨平市场波动的同时,获得了稳健的投资收益。当账户的整体波动率越小,投资的体验就会更好,也更容易让投资者长期持有。

普通基金是一道底层资产的优选,而FOF是两道:资产优选+基金优选。就算有某只股票,甚至哪只基金暴雷了,由于FOF在底层资产和基金优选两个层面充分分散了风险,控制波动,争取稳健的收益。

3/

硬实力担当 上投摩根FOF系列再上新

上投摩根传承了摩根资产管理穿越牛熊的多元资产配置经验,致力于打造完善的FOF产品线,为不同风险承受能力的客户提供全面的产品服务。

在已发行的FOF产品中,上投摩根尚睿混合型FOF,近一年回报17.8%,同类排名第三,成立以来年化收益13.5%,大幅优于同期上证综指。

另外一只,上投摩根全球多元配置基金(QDII-FOF),最近两年回报10.43%,在同类基金中排名第五。其成立以来年化收益、年化波动率和最大回撤均优于同期上证综指。

如今,上投摩根FOF系列再上新,即将于4月7日盛大发行的锦程稳健一年期养老FOF(基金代码:009143)致力于为风险偏好相对稳健,希望寻找优质理财替代产品的投资人提供一站式的投资体验。锦程稳健一年期养老FOF在操作中将更注重风险的控制,其高风险资产配置比例为10~25%,低风险资产≥75%。正好与伊博森测试的胜率较高的配置比例吻合,力争满足投资者资产长期稳健增值的需求,追求稳稳幸福。

上投摩根FOF投资团队拥有国际化背景,由全球资产配置及退休业务首席投资官恩学海坐镇,国内投资专家杜习杰担任基金经理,充分发挥多元资产管理经验及优势。

在剧烈波动的市场面前,投资者最需要的是稳定心态,把专业的事情交给专业的人来做,借助FOF基金抗波动,分散市场风险,力争实现资产的稳健增值。

相关阅读

- 摩根锦程稳健养老目标一年持有期混合型基金中基金(FOF)(摩根锦程稳健养老一年持有混合(FOF)Y份额)基金产品资料概要更新

- 摩根锦程稳健养老目标一年持有期混合型基金中基金(FOF)(摩根锦程稳健养老一年持有混合(FOF)A份额)基金产品资料概要更新

- 摩根锦程稳健养老目标一年持有期混合型基金中基金(FOF)招募说明书(更新)

- 关于新增中国银行为上投摩根锦程稳健养老目标一年持有期混合型基金中基金(FOF)Y类份额代销机构的公告

- 上投摩根锦程稳健养老目标一年持有期混合型基金中基金(FOF)(上投摩根锦程稳健养老一年持有混合(FOF)A)基金产品资料概要更新

- 上投摩根锦程稳健养老目标一年持有期混合型基金中基金(FOF)风险揭示书(更新)

- 上投摩根锦程稳健养老目标一年持有期混合型基金中基金(FOF)2021年第4季度报告

- 关于新增华夏银行为上投摩根旗下部分基金代销机构的公告

更多精彩

扫码安装APP 手机理财更轻松